Rückblick auf den zweiten Lurse Round Table CTA-Management

Die Programmpunkte des zweiten Lurse Round Tables CTA‐Management am 10. November 2021 lauteten:

- Wechsel von einem zwei‐ auf ein einstöckiges Treuhandmodell

- Anlagealternativen für das Liquiditätsmanagement in CTAs

Im Folgenden sind die wesentlichen Inhalte zusammengefasst und mit Expertenzitaten untermauert.

Der Lurse Round Table „CTA‐Management“ bietet eine Plattform für einen fachlichen und zukunftsorientierten Erfahrungs‐ und Meinungsaustausch über die operativen, rechtlichen, steuerlichen und finanzwirtschaftlichen

Erfolgsfaktoren rund um das Thema CTA.

Den Referenten und Mitgliedern aus Konzernen, mittelständischen Unternehmen und Vereinen sei herzlich für de engagierten und fachlich anspruchsvollen Austausch gedankt.

Wechsel von einem zwei- auf ein einstöckiges Treuhandmodell

In der Gründungsphase der Unternehmens‐CTAs in den Jahren 2000 bis 2010, wurde überwiegend die fachliche Meinung vertreten, dass ein zweistöckiges Treuhandmodell, die größtmögliche Sicherheit bietet. Vor diesem Hintergrund wurden viele zweistöckige CTAs, wie auch das diskutierte, gegründet.

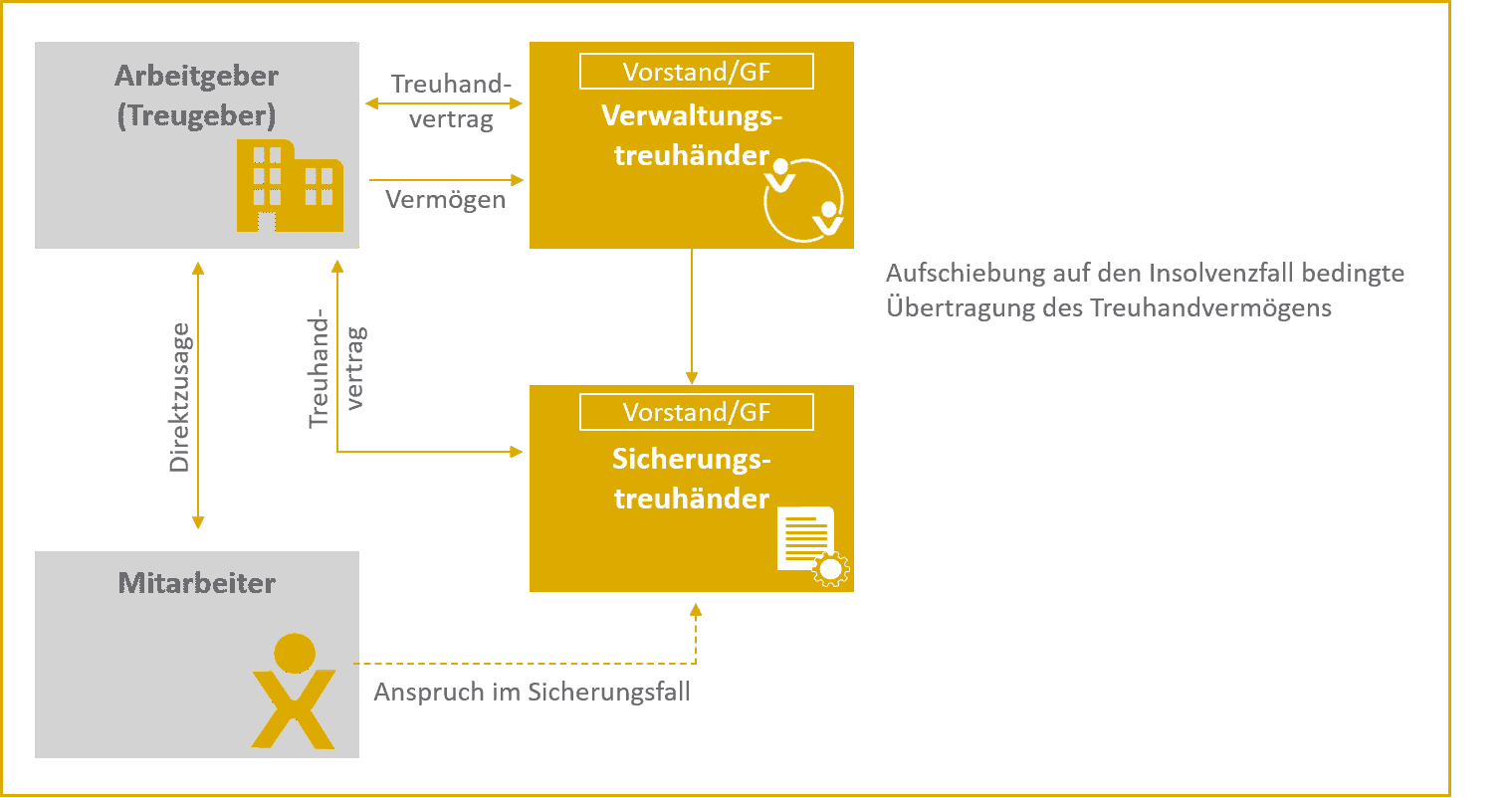

Diese Treuhandkonstruktion sieht zwei separate Treuhandvereine vor. Zum einen den Vermögenstreuhänder und zum anderen den Sicherungstreuhänder. Für jeden Verein sind ein eigener Vorstand und eine eigene Mitgliederstruktur vorzusehen.

Mitgliederversammlungen sind für beide Vereine durchzuführen. Als unabhängiges Organ kann ein Beirat in einem der Vereine als Entscheidungsgremium, insbesondere für die Kapitalanlagenstrategie angesiedelt werden.

Die Versorgungsberechtigten haben bei der zweistöckigen Treuhand einen Anspruch gegenüber dem Sicherungstreuhänder. Im Sicherungsfall überträgt der Vermögenstreuhänder das Treuhandvermögen auf den Sicherungstreuhänder.

Zweistöckiges Treuhandmodell

Ein zweistöckiges Treuhandmodell ist mit den beiden Vereinen sehr aufwändig zu managen. M&A‐Transaktionen und Umstrukturierungen gestalten sich durch die zwei Vereine oft sehr kompliziert. Nach heutiger Rechtsauffassung wird diese CTA‐Konstruktion auch nicht mehr als die sichere Variante eingeschätzt. Die Notwendigkeit der Vermögensübertragung im Zeitpunkt der Insolvenz gilt sogar als Unsicherheitsfaktor. Zudem erhöht die späte Dotierung der Sicherungstreuhand im Zeitpunkt der Insolvenz das Risiko der Insolvenzanfechtung der Sicherung.

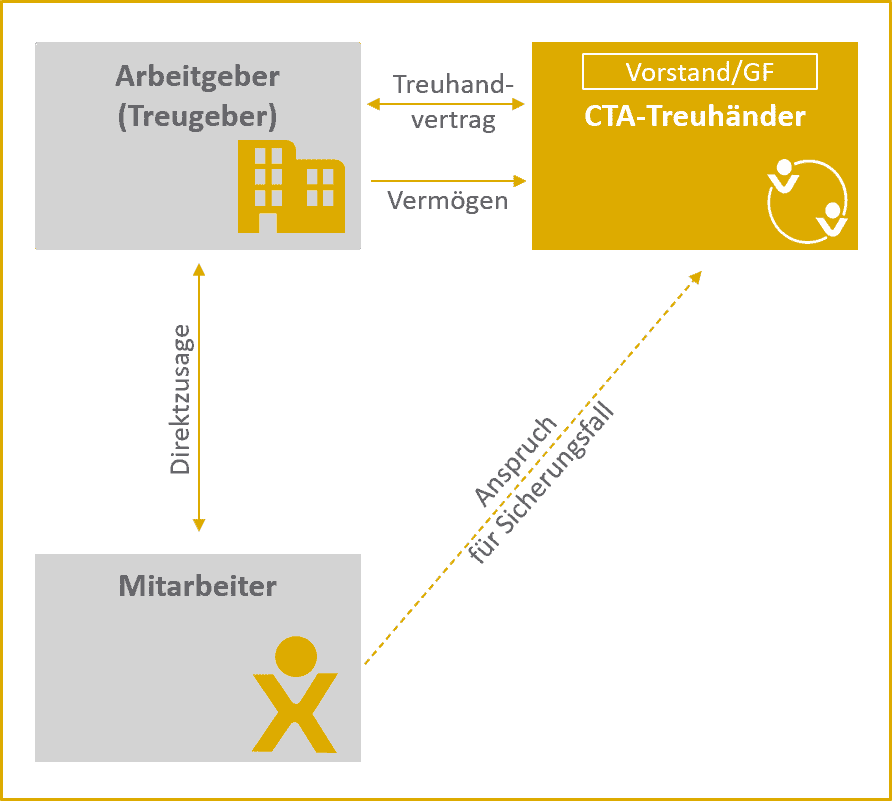

Vor diesem Hintergrund gilt das einstöckige Treuhandmodell inzwischen als Marktstandard. Es lässt sich bei höchstrichterlich bestätigter Sicherheit einfacher und schlanker managen. Das einstöckige Treuhandmodell hat nur einen Treuhänder. Die Versorgungsberechtigten haben im Sicherungsfall einen Anspruch gegenüber diesem Treuhänder. Die überwiegende Zahl der Unternehmen mit ursprünglich zweistöckiger Treuhand, ist auf die einstöckige Treuhand gewechselt oder prüft einen Wechsel.

Einstöckiges Treuhandmodell

Bei einer Umstellung der CTA‐Konstruktion auf das einstöckige Modell sind u. a. folgende Schritte zu vollziehen:

- Festlegung einer neuen Governance‐Struktur

- Erstellung eines neuen Treuhandvertrages

- Neues Vertragswerk ist auf Saldierungsfähigkeit vom Wirtschaftsprüfer zu prüfen

- Erstellung eines Gleichwertigkeitsgutachtens (Begünstigte sind im neuen Vertrag nicht schlechter zu stellen)

- Beschlüsse sind zu koordinieren und Mitgliederversammlungen abzuhalten

- Unterzeichnung des Treuhandvertrages

Die Teilnehmer des Round Tables CTA‐Management waren sich einig, dass die einstöckige Treuhand heute als sicherer und als Standard gilt. Folgende Zitate vermitteln einen Eindruck von der Diskussion und dem fachlichen Austausch:

„Einfachheit ist ein hohes Gut! Bereits aufgrund der gesetzlichen Rahmenbedingungen ist betriebliche Altersversorgung in Deutschland sehr komplex. Eine Ausgestaltung eines Versorgungswerkes und die Umsetzung davon sollten daher so einfach wie möglich sein, dies gilt insbesondere auch für das CTA‐Modell.“

Peter Hein, People & Culture Manager Benefits, Roche Diagnostics GmbH Roche

„Eine Vereinfachung der Strukturen ohne Verluste von Sicherheiten, dürfte den einmaligen Aufwand der Umstrukturierung schnell ausgleichen.“

Michael Siegler, Comp & Benefit Analyst, Qualcomm CDMA Technologies

„Schlanke und effiziente CTA‐Strukturen bieten in einer komplexen bAV‐Landschaft einen echten Mehrwert und entlasten die dazugehörigen Unternehmen.“

Sebastian Klasmeier, Asset & Pension Manager, ABB AG

„Gerade in einem internationalen Konzern unter dem Dach einer ausländischen Mutter ist die Vereinfachung und Verschlankung komplexer Sachverhalte, wie die der Funktionsweise einer grundsätzlich recht unbekannten CTA‐Konstruktion, das A&O – je schlanker desto verständlicher.“

Markus Neeb, Stellvertretender Direktor Policies, Compensation & Benefits, ODDO BHF Aktiengesellschaft

„Komplexitätsverringerung ist ein Game Changer auch im CTA‐Management und sollte ernsthaft von jedem Konzern auf Machbarkeit geprüft werden.“

Niclas Bamberg, Bereichsleiter Personalmanagement, TÜV NORD Service

„Die Einstöckige und doppelseitige Treuhand ist verwaltungsarm und kostengünstig.“

Manfred Brommert, HR Directory, Capgemini Germany

„Je einfacher, desto besser und manchmal auch sicherer. Daher präferieren wir bei Vodafone das einstöckige Modell.“

Stefan Prey, Leiter betriebliche Altersversorgung, Vodafone GmbH

„Die Insolvenzfestigkeit der doppelseitigen Treuhand ist höchstrichterlich bestätigt und vielfach praxiserprobt. Dies bietet die Möglichkeit, ältere Strukturen und Prozesse auf den Prüfstand zu stellen und nach Möglichkeit zu vereinfachen.“

Dr. Stefan Birkel, Geschäftsführer, Lurse – Deutsche Pensions Treuhand GmbH

Anlagealternativen für das Liquiditätsmanagement in CTAs

Investitionsalternativen für die operative Liquidität im Niedrigzinsumfeld wurden auf dem Lurse Round Table CTA‐Management am 10. November 2021 von elf CTA‐Experten diskutiert.

Operative Liquidität sichert die Aufrechterhaltung des operativen Geschäftsbetriebs und muss kurzfristig verfügbar sein, auch im CTA. Im derzeitigen Kapitalmarktumfeld fallen für hohe Liquiditätseinlagen auf dem Bankkonto oder dem Termingeldmarkt negative Zinsen an. Der 3 Monats Euribor liegt bei minus 0,558 %. Raphael Horst, Investment Consultant bei Lurse, stellte in einem Kurzvortrag Anlagealternativen zur Verringerung der Negativverzinsung bei operativer Liquidität vor. Die schwarze Null ist für die Anlage operativer Liquidität heute nicht zu erreichen, berichtete Raphael Horst.

Die Anlageoptionen

- Eine Alternative bieten Stable NAV‐Fonds in Form von innovativen Produkten. Diese Produkte basieren auf sog. Repo‐Geschäften. Dabei handelt es sich um Kredite, die mit Aktienkörben unter Verwendung von Derivaten abgesichert werden. Es handelt sich um sehr komplexe Finanzprodukte, welche für Anleger oft schwer verständlich sind.

- Eine weitere Anlageoption stellen Geldmarkt‐Fonds, beispielsweise in Form von ETFs, dar. Die Fonds investieren in sehr kurz laufende Bonds mit Restlaufzeiten von 0 bis 1 Jahr und einer Gesamt‐Duration kleiner 0,7 Jahre. Diese Fonds investieren in Staatsanleihen oder Unternehmensanleihen und sind größtenteils physisch investiert. Die geringste negative Verzinsung wird derzeit bei Investments in Unternehmensanleihen erzielt. Grundsätzlich gilt, je höher die Qualität und damit Sicherheit der Papiere, desto negativer wird die Verzinsung. Folgende Fonds‐Varianten kommen infrage:

‐ Deutsche‐Staatsanleihen

‐ Europäische EUR Staatsanleihen

‐ Europäische EUR Staatsanliehen +: kurzzeitige Kursrisiken bei großen Spread‐Veränderungen

‐ EUR Unternehmensanleihen: kurzzeitige Kursrisiken bei großen Spread‐ Veränderungen.

Lesen Sie im Folgenden, wie die CTA‐Praxis diese Problemstellung angeht:

„Durch den Spielraum im Rahmen eines CTA Arrangements kann die Liquidität des Trägerunternehmens als kurzzeitiger Kreditgeber genutzt werden, um dadurch langfristig höhere Renditen für die betriebliche Altersversorgung zu erreichen.“

Peter Hein, People & Culture Manager Benefits, Roche Diagnostics GmbH

„Insbesondere in Zeiten des Niedrigzinses ist es entscheidend die Kosten für Liquidität möglichst gering zu halten. Dabei hilft eine breit diversifizierte Kapitalanlage.“

Sebastian Klasmeier, Asset & Pension Manager ABB AG

„Die Liquidität entsprechend den Möglichkeiten reduzieren. Sofern möglich, die langfristige Duration auch bei den verschiedenen Anlagen berücksichtigen.“

Michael Siegler, Comp & Benefit Analyst, Qualcomm CDMA Technologies

„Eine starke Diversifizierung und eine regelmäßige Überprüfung der Kapitalanlagen ist aus meiner Sicht ein entscheidender Faktor, um im Niedrigzinsumfeld eine positive Rendite erwirtschaften zu können. Dabei genießt ein Konzern‐CTA aufgrund seiner Freiheiten klare Vorteile.“

Markus Neeb, Stellvertretender Direktor Policies, Compensation & Benefits, ODDO BHF Aktiengesellschaft

„Jederzeit kündbares Investment mit hinreichender Performance‐ Wahrscheinlichkeit bringt alle Interessen unter einen Hut.“

Manfred Brommert, HR Director, Capgemini

„Wer nichts wagt, der gewinnt nichts. Operative Liquidität können CTA‐ Arrangements über die Kasse des Trägerunternehmens ziehen und selbst in längerfristige Anlagen gehen, mit deren Erträgen zeitversetzt die Liquidität zurückgezahlt wird.“

Stefan Prey, Leiter betriebliche Altersversorgung, Vodafone

„Für kurzfristige Anlagen in EURO bietet der Kapitalmarkt weder mit innovativen Geldmarkt‐ETFs, noch mit Kurz‐Duration Bond‐ETFs echte Alternativen zu negativ verzinsten Bankkonten.“

Raphael Horst, Investment Consultant, Lurse

Lurse bedankt sich bei den Mitgliedern des Round Tables CTA‐Management für den engagierten, praxisorientierten fachlichen Austausch.

Utta Kuckertz-Wockel