Insolvenzsicherung von Zeitwertkonten

Insolvenzsicherung von Zeitwertkonten über ein CTA

Zeitwertkonten haben sich über die Jahre in deutschen Unternehmen als beliebtes Benefits-Instrument etabliert und sind Teil der betrieblichen Praxis geworden. Sie bieten Arbeitnehmern die Möglichkeit, ihr Berufsleben flexibler zu gestalten und sich zeitweise freistellen zu lassen, beispielsweise vor dem Eintritt in den Ruhestand oder für ein Sabbatical. Dabei sind sowohl die finanzielle als auch die sozialversicherungsrechtliche Absicherung gewährleistet. Eine sorgfältige Planung und Umsetzung der Insolvenzsicherungspflicht ist dabei unerlässlich, um im Falle einer Insolvenz des Arbeitgebers den Verlust der Ansprüche auf die angesparten Guthaben zu vermeiden.

Beim Lurse Round Table CTA-Management am 14. Juni 2023 hatten sich die Teilnehmer einen Überblick über die Insolvenzsicherung von Zeitwertkonten über das CTA gewünscht. Dr. Stefan Birkel, Leiter der Rechtsabteilung bei Lurse referierte. Im Folgenden sind seine Ausführungen zusammengefasst.

Funktionsweise eines Zeitwertkontos

Zeitwertkonten ermöglichen Arbeitnehmern längere Freistellungzeiträume ohne Arbeitsleistung aber mit Bezug einer sozialversicherungspflichtigen Vergütung. Für Freistellungen über mehrere Jahre lassen sich durch das Ansparen erheblicher Guthaben ansparen. Man unterscheidet zwischen der Einbringungsphase und der Entnahmephase. In der Einbringungsphase werden Guthaben über einen längeren Zeitraum angespart. Das Wertguthaben kann aus geleisteten Arbeitszeiten, aus Arbeitsentgelten der Arbeitnehmer und zusätzlichen Leistungen des Arbeitgebers aufgebaut werden. Es kann in Zeit oder Geld geführt werden. In der Entnahmephase wird das Guthaben für eine bezahlte Freistellung verwendet.

Der Gesetzgeber sieht als Verwendungszwecke die Pflege- und Elternzeit sowie die Teilzeit vor. Zusätzlich können Arbeitgeber Sabbaticals und Vorruhestandslösungen im Rahmen des Zeitwertkontos anbieten. Freistellungsgehälter werden in einer Bandbreite von 70 bis 130 Prozent angeboten.

Doch was passiert, wenn der Arbeitgeber insolvent wird?

In Deutschland besteht zwar keine generelle Insolvenzsicherungspflicht für Zeitwertkonten. So gilt die Insolvenzsicherungspflicht, soweit kein Anspruch auf Insolvenzgeld besteht und das Wertguthaben einschließlich des darin enthaltenen Gesamtsozialversicherungsbeitrages den Wert der monatlichen Bezugsgröße gemäß § 18 SGB IV (in 2023: 3.395 EUR für das Gebiet West) übersteigt. Eine Abweichung von dieser Insolvenzsicherungsschwelle ist in Tarifverträgen oder durch Betriebsvereinbarungen (die auf einem Tarifvertrag beruhen) möglich. In der Unternehmenspraxis ist es jedoch üblich, die Insolvenzsicherung ab dem ersten Euro Wertguthaben inklusive der Sozialversicherungsbeiträge zu gewähren.

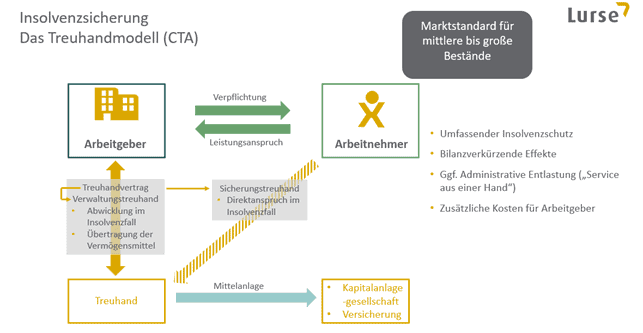

Der Arbeitgeber hat die Insolvenzsicherung des Wertguthabens inklusive der Sozialversicherungsbeiträge (Arbeitgeberanteil) sicherzustellen. Rückstellungen oder konzerninterne Sicherungsmechanismen, wie Schuldbeitritte, sind dabei nicht ausreichend. Zulässig sind hingegen insbesondere das Treuhandmodell, das Verpfändungsmodell, das Bürgschaftsmodell oder das Kautionsmodell. Treuhandmodelle sind gerade bei Unternehmen mit größeren Personenbeständen die gängige Form der Insolvenzabsicherung bei Zeitwertkonten und werden auch vom Gesetzgeber besonders hervorgehoben. Im Treuhandvertrag wird zwischen Arbeitgeber und der Treuhand vertraglich geregelt, dass die Treuhand die Verwaltung der übertragenen Vermögenswerte übernimmt. Im Fall der Arbeitgeberinsolvenz begleicht die Treuhand direkt die Ansprüche der Arbeitnehmer aus dem Treuhandvermögen.

Quelle: Lurse

Zu beachten ist, dass im Falle einer Unternehmensinsolvenz des Arbeitgebers auch eine Arbeitgeber- oder Organhaftung bestehen kann. Daher ist es auch aus diesem Grund wichtig, geeignete Sicherungsmaßnahmen zu treffen und die Insolvenzsicherung des Wertguthabens regelmäßig zu überprüfen. Auch bei Beendigung des Arbeitsverhältnisses oder im Rahmen von M&A-Transaktionen kann eine Zustimmung der gesicherten Mitarbeiter notwendig sein. Es ist jedoch regelmäßig keine praxistaugliche Lösung bei einem CTA-Wechsel oder einer M&A-Transaktion die Zustimmung aller Mitarbeiter einzuholen. In der Praxis erfolgt eine Übertragung daher auch auf Basis eines Gleichwertigkeitsgutachtens und unter Zustimmung des Betriebsrats.

Der Arbeitgeber hat auch praktisch sicherzustellen, dass das Wertguthaben zur Verfügung steht und im Falle einer Insolvenz die Abwicklung (Auszahlung an Mitarbeiter und Behörden) durchgeführt wird. Der Arbeitnehmer ist über die Art der Insolvenzsicherung schriftlich zu informieren. Für den Fall der Insolvenz empfiehlt es sich für den Arbeitgeber eine Abwicklungspauschale einzuplanen, um die Wertguthabengarantie durch den Abgang von Administrationskosten nicht zu gefährden.

Der Treuhänder legt die Vermögensmittel, die ihm der Treugeber überlässt, treuhänderisch an. Werden kurzfristige Freistellungen, wie Sabbaticals, angeboten, liegt die Aktienquote bei max. 20 Prozent.

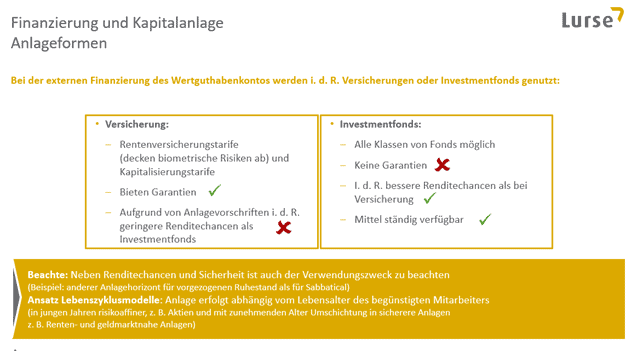

In der Praxis haben sich bei der externen Finanzierung zwei Modelle durchgesetzt, die Versicherungslösung und der Investmentfonds. Bei der Versicherungslösung wird in der Regel in Rentenversicherungstarife oder Kapitalisierungstarife mit Garantien investiert. Formal ist mit Wahl der Garantielösung, die gesetzliche Erfordernis, die eingezahlten Beiträge zu garantieren abgebildet. Die Renditeerwartungen sind aufgrund der Garantien geringer als bei Fondslösungen.

Bei den Investmentfonds sind alle Fondsklassen erlaubt, soweit sie den gesetzlichen Vorgaben gerecht werden. Garantien sind regelmäßig keine vorgesehen. Über das Anlagekonzept ist sichergestellt, dass es in der Regel keine Wertentwicklung unterhalb der eingezahlten Beiträge gibt. In der Regel wird das Life-Cycle-Modell als Kapitalanlagemodell verwendet.

Quelle: Lurse

Zusammenfassend lässt sich sagen, dass die Insolvenzsicherung von Zeitwertkonten eine wichtige Frage ist, die Arbeitgeber und Arbeitnehmer gleichermaßen betrifft und regelmäßig zu überprüfen ist.

Autorin: Utta Kuckertz-Wockel